11月1日に持ち株のチャーチ&ドワイトが2018年度第3四半期決算を発表しました。

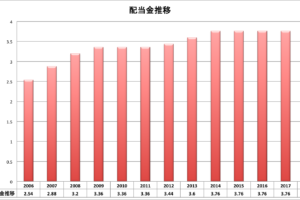

チャーチ&ドワイトは、配当利回りは低いですが生活必需品セクターの中でもパフォーマンスが優れている銘柄の1つです。

洗剤や掃除用クリーナー、重曹などの日用品・家庭用品を開発・販売しており、同社の製品を取り扱っている日本企業のHPでは、同社は「アメリカでは「アーム・アンド・ハンマー」のブランド名で知られており、アメリカにおけるブランド認知度はコカ・コーラと同等」との記載があります。

チャーチ&ドワイトの製品群です(画像は同社HPより)。

決算内容は良く、売上高・EPSともにアナリスト予想を上回る好内容でした。

売上高は10.4億ドルとなり、市場予想の10.2億ドルを上回りました。

調整後EPSは0.58ドルとなり、市場予想の0.54ドルを上回りました。

決算ハイライト

- 2017Q3比で売上高7.2%アップ、買収や事業売却・為替の影響を除いたオーガニックな売上高4.7%アップ、EPSは11.5%アップの増収増益決算

- 需要の伸びとプライシング効果(値上げ)により、ほぼ全ての事業セクターで、売上高・オーガニックな売上高が成長

- 原材料費と輸送費の上昇のため、売上総利益率は、1%減少し44.3%となる。

業績

売上高は前年同期比で7.2%アップの10.37億ドル、営業利益は2.8%アップの2.04億ドル、純利益は9.7%アップの1.46億ドルです。

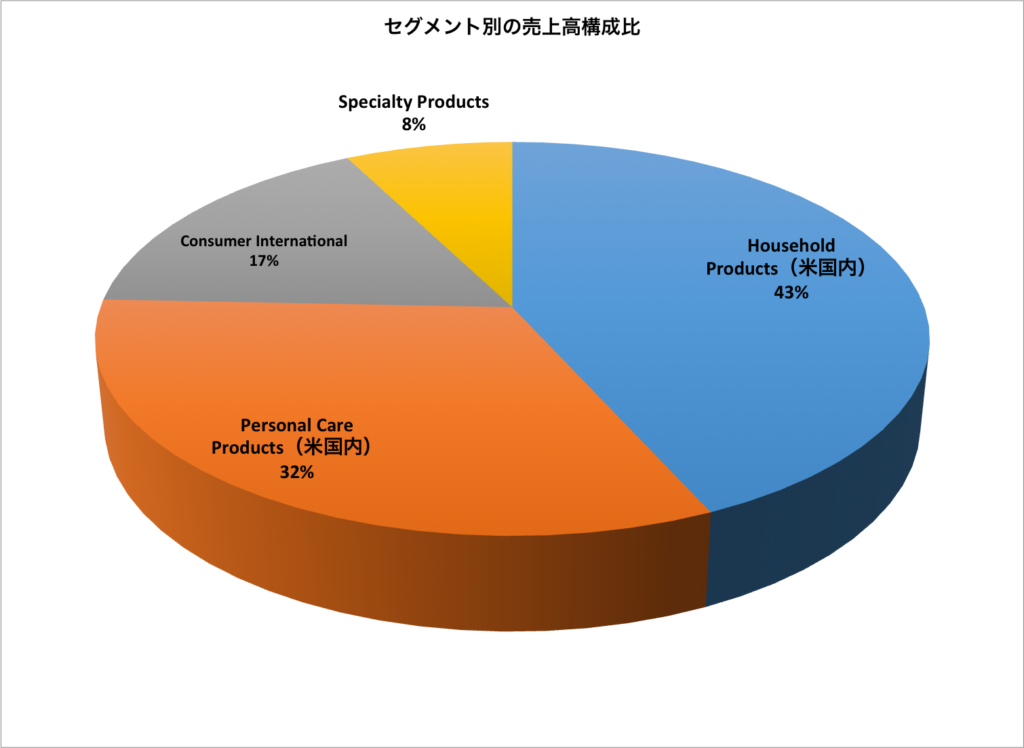

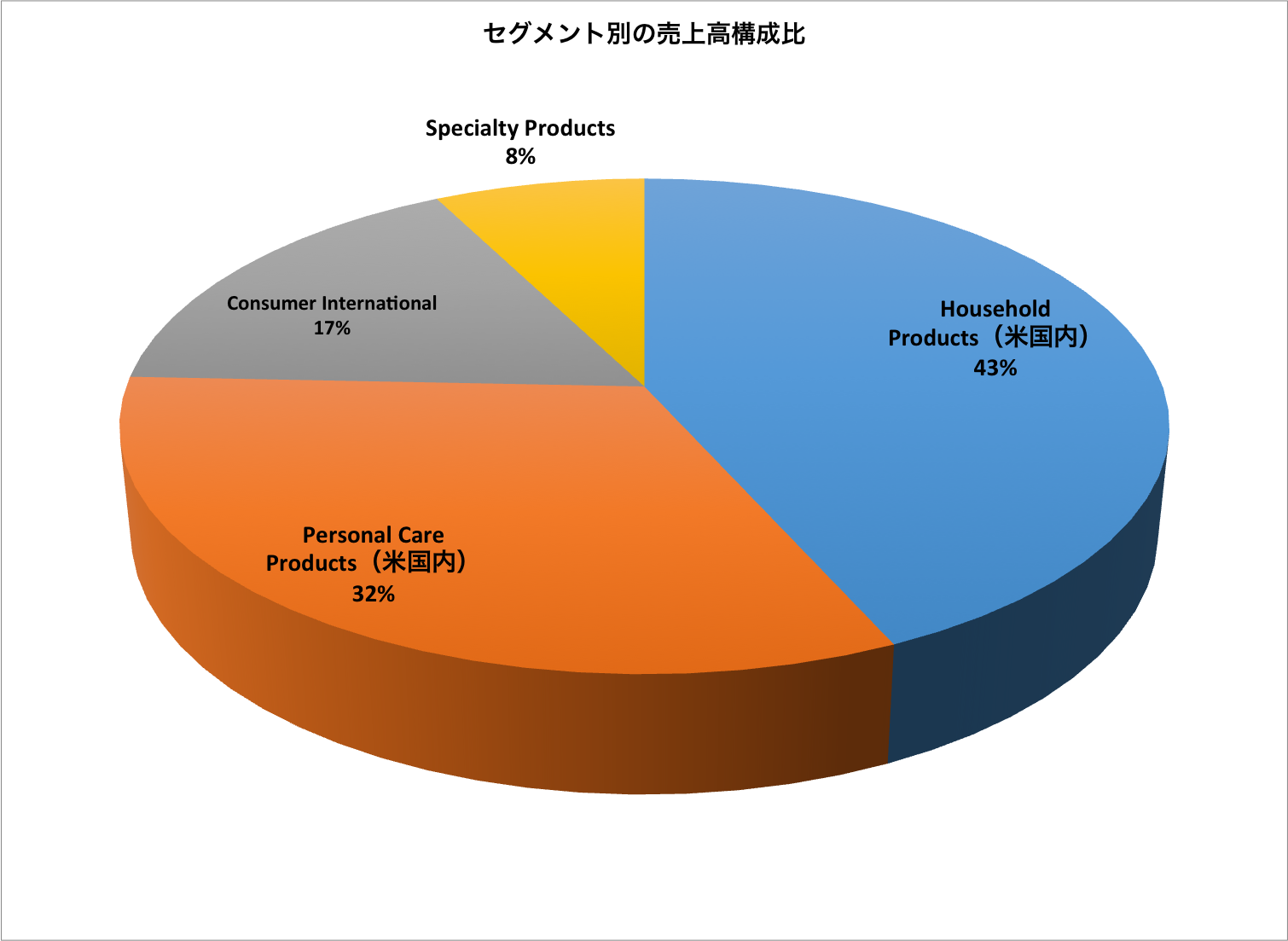

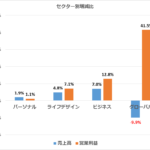

セクター別売上高

チャーチ&ドワイトは事業セクターを、Consumer Domestic(アメリカ国内消費者)と、Consumer International(海外消費者用製品)、Specialty Products Division(B to Bの対事業者取引)の3つに分けています。

Consumer Domesticには、Household Products(国内消費者用家庭用製品)とPersonal Care Products(国内消費者用日用品)の2つが内容に含まれています。

セクター別の売上高構成比は以下のようになっています。

Household ProductsとPersonal Care Productsで売上高の75%占めています。

アメリカ国内の消費者用製品が売上高の大半を占めている内需中心の企業です。

内需型の企業で年々成長していくという、とても安心感と好感の持てる企業です。

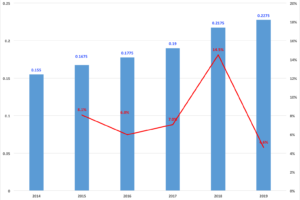

セグメント別の成長率

オーガニックな売上高ベースでの、対前年同期比の成長率です。

トータルでは4.7%の成長です。

アメリカ国内は4.7%成長、アメリカ国外の国際市場は8.3%成長、B to BのSpeciality Productsは-3.3%となっています。

アメリカ国内セクターは、オーガニック成長4.7%のうち、需要の伸長が2.6%、値上げとプロダクトミックスが2.1%成長に寄与しています。

アメリカ国外セクターは8.3%の成長のうち、需要の伸びが8.5%寄与し、プライシングとプロダクトミックスが-0.2%の影響です。

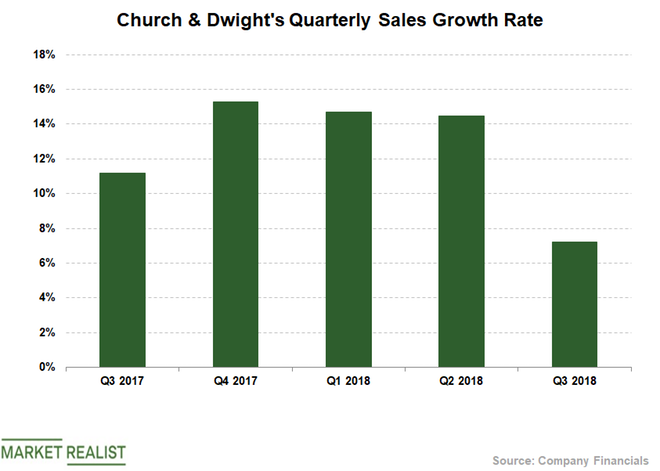

第4四半期の成長は後退予想

原材料費・輸送費といったコストの増加とマーケティング費用の増加を理由として、第4四半期の成長は鈍化することが想定されています。

売上高・オーガニックな売上高ともに、3%の成長に鈍化予定です。

下のグラフは2017Q3からの売上高成長率の推移です。

(出典:MARKET REALIST HP)

2018Q3、2018Q4と売上高の成長率が鈍化しているのが懸念材料ではあります。

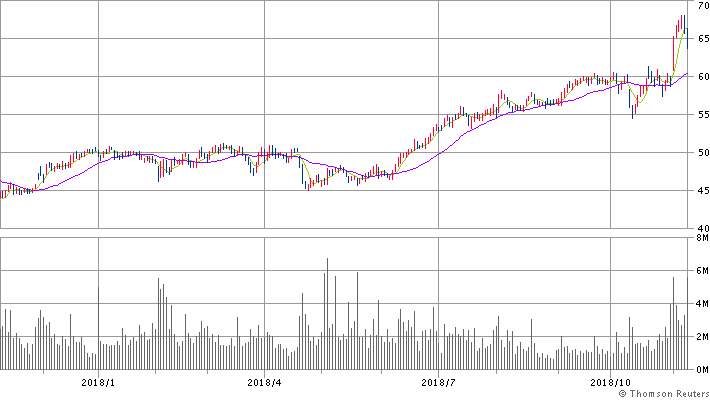

現在のバリュエーション

- 株価:64.43ドル

- 予想PER:29倍

- 配当利回り:1.35%

単純に数字だけ見ると少なからず株価にプレミアムがついているように思います。

下は1年チャートになります。

(出典:SBI証券HP)

生活必需品銘柄は低迷する時期が続いており、CHDも一時同様に低迷していましたが、夏以降はパフォーマンスが上昇しています。今回の決算を受けてまた株価がon fireしました。

地味な生活必需品銘柄は大好物ですが、株価が上昇してしまっていますのでなかなか追加投資の対象にしにくい銘柄です。

ただ、ずっと上がっているので、新規投資したときみたいにどこかでえいやと投資しないとなかなか買えない銘柄の1つでもあります。

事業内容は全然違いますが、害虫駆除の会社であるローリンズ(Rollins)も素敵だなと思いつつたまに眺めていますが、なかなか買える価格まで下がりません。

コメントを残す