連続増配年が50年を超える配当王銘柄である3Mの株価がさえません。

直近高値から30%くらい株価は下落しており、現在の株価は158ドル、配当利回りは3.6%となっています。

単純に過去のデータだけ見れば、この銘柄が配当利回り3%を超えることはかなり稀な状況であると認識しています。

過去に比べて配当利回りが高いからといって単純に飛びつくと討ち死にコースもありえますので、ここは慎重にしかし大胆にいきたいですが、スリーエムとジョンソン&ジョンソンが配当利回り3%超えたら機械的に投資していればなんだかんだで期待値的には儲かる気しかしない。

配当王銘柄の配当利回りが3.5%を超えたとなると、ちびちび配当をもらって適当な金額貯まったら適当に再投資すればいいやと思っている身としてはどうしても注目して見てしまいます。

高配当銘柄ではなくて、素直にビザとかマイクロソフトとかアップルとか買っておけばいいのに、上昇している銘柄よりも下落している銘柄に目がいってしまうので株で利益をあげられないんでしょうね。

ドルベースの配当金が約20万ほど貯まってきており、25万くらいになったら気分的に何か追加投資をしようかなと思っています。

スリーエムは憧れの銘柄(憧れの銘柄だらけです・・)の1つなので、なんでこんなに株価が下落しているのだろうと今更ながら2019年の第2四半期の決算を見てみました。

すると、EPS(1株当たり利益)が前年同期の3.07ドルから1.92ドルへと、37.5%減少していました。

これはGAAPベースの数字ですが、調整後のEPSでも前年同期から28.3%減少して2.20ドルになっています。

全体の売上高は2.6%減少して82億ドルに、現地通貨建ての既存ビジネスの売上高(買収や事業売却を除いたオーガニックな売上)は0.9%減少です。

2018年第2四半期のEPSには事業売却益による利益の0.48ドルが含まれているようなので、前年同期の数字が少しかさ増しされていることには注意が必要です。

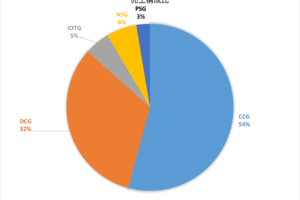

スリーエムは事業を4つのセクターに分けていますが、セクター別の売上高の増減でいくと、ヘルスケアが5.8%増加、コンシューマーは0.5%減少、トランスポーテーション&エレクトロニクスが2.9%減少、セーフティ&インダストリアルが5.0%の減少という結果でした。

2019年通期のGAAPベースのEPSは下方修正が入っており、8.25~8.75ドルのレンジです。

将来成長の見通しが立たない状況ですので、将来のEPSの伸びが重視される株式市場では株価が下がってもやむを得ない状態です。それでもよく下がるなあと持ち株ではないので高みの見物しております。

スリーエムは素材セクターに属するので、米中貿易摩擦の影響とか、全体的な景気後退局面では業績は冴えなくなると思われますが、それがスリーエム独自の問題ではなく単に世界経済や景気の問題にすぎないならば同社の優位性に何ら影響はなく単なるサイクルの問題ですので、むしろ買いやすくなるものと考えます。次の好景気局面での株価上昇が期待できます。

スリーエムは、環境汚染による訴訟を幾つか抱えているので、これも少なからず嫌気されています。もっとも、訴訟は和解で終わるでしょうし、適当なところでお上(当局)と手打ちになるのかなあと思っております。なお詳しい内容は知りません。

前回か前々回の決算発表で通期の見通しのEPSのレンジをかなり下方修正した時に、有名な投資会社のアナリストがスリーエムの優位性はもうないとか言っていたと記憶しています。

株価の行方はともかく、配当性向から見ると配当余力はまだまだあり、そんなに心配はいらないレベルです。

配当性向でいくとまだ50%〜60%ほどです。しばらくはちびちびと5%くらい毎年増配する余力はあるものと思います。