ここ数か月、アメリカ通信最大手ベライゾン(VZ)の株価が好調です。

ライバルのAT&Tの株価が低迷し配当利回りが6%を優に超えるような状況の一方で、ベライゾンの株価は上昇し配当利回りは4.2%まで下落しています。

年初来だとベライゾンが10%ほどの上昇している一方で、AT&Tは20%ほど下落しています。

AT&Tが下落している原因は、ディレクTVとタイムワーナー買収による膨大な負債への懸念です。

ディレクTV買収は670億ドル、タイムワーナー買収は850億ドル費やしており、今やAT&Tは全米で最も多くの借金を抱えている企業です。

その額なんと20兆円にもなります。

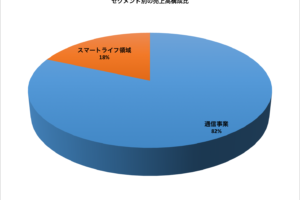

単純化すると、買収を通じてエンタメメディア事業に進出し事業の多角化を図るAT&’Tと、5Gネットワークへの投資を加速するベライゾンという構図になります。

市場はベライゾンのほうを評価しています。

12月12日の日本経済新聞の記事に、ベライゾン・コミュニケーションズが、今年10-12月期の決算において最大67億ドル(約7600億円)の損失を計上するという記事が出ていました。

損失の内容は、買収をしたインターネット事業の「Oath(オース)」の評価額の引き下げが46億ドル、従業員の約7%に該当する1万400人の早期希望退職を募集することにかかるコストが18~21億ドルということです。

「Oath」は、2017年に45億ドルで買収したヤフーと、2015年に44億ドルで買収したAOLの事業を含むインターネット広告事業です。

当初の狙いは、主力のモバイル事業の成長の限界が見えてきたことから、新たにネット事業に注力し成長事業とする目的でした。

しかしながら、2018年の第3四半期では、インターネット事業Oathの売上高は前年同期比で6.9%下落の18億ドルとなっており、これは2020年までに売上高100億ドルとする目標をはるかに下回る結果でした。

グーグルやフェイスブック、アマゾンに対抗するためのネット広告事業に取り組んだわけですが、結果としては当初の期待通りの売上高と利益成長は全く達成できず、現時点では完全に高値掴みの買収で終わって失敗してしまったというわけです。

いっぽうで人員の削減については、今回のコスト削減により「5G」への通信網構築投資を強化する狙いがあります。

早期退職する従業員は最大で60週間分の給与、ボーナス等の金銭を受け取れるみたいです。

僕も応募したいです。

なお今回の減損の発表で、ベライゾンの株価は下落していますが、下落幅は2%ほどでおさまっている状況です。

前回の決算でインターネット広告事業の低成長(マイナス成長)は相当程度織り込み済みだったのかもしれません。

ベライゾンは売上高が成長していない企業です。ここ3年の売上高成長率はマイナスになっています。

モルガンスタンレーのアナリストの予想によれば、2019年の予想EPS成長率は1%です。5G技術への投資に多額の資源を投資しており、それがEPS成長率の足かせとなるとみています。

ただこれについては将来への必要な投資なので、ネガティブにとらえる必要はないのかなと考えています。

新たな成長事業と期待されたネット広告事業も不振が明らかとなったので、成長ドライバーがありません。5Gの売上貢献も、もう少し先の話になります。

成長期待のない成熟した会社が配当利回りが急に低下してくると高値フラグになりやすいようで、テクニカル的には株価の修正が起きてもおかしくない状況です。

2014年には「ウォール街で最も報酬が高い最高経営責任者(CEO)」と報じられた、アメリカの投資ファンド・GAMCOインベスターズ創業者で割安株投資で著名なマリオ・ギャベリーはベライゾンのポジションを2018年7月-9月期で縮小しています。

ベライゾンは投資済みの銘柄となりますが、株価の上昇で過去10年スパンで見てみると配当利回りは最も低くなっている状況であり、ここからの追加投資は考えていません。

しかし、かといって売る気もありません。

ホールドして淡々と配当金をもらい続けようと思っています。

関連記事

【T】全米NO.1となる20兆円の負債を抱える高配当銘柄AT&Tの憂鬱

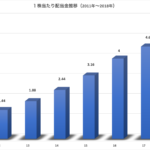

【VZ】ベライゾンが12年連続の増配(2.1%)を発表~1984年から2018年の35年間の配当金の推移と増配率を調べてみた

コメントを残す