医療機器大手のグローバルカンパニーであるベクトン・ディッキンソンに新規投資しました。

投資の原資はすべて溜まっていた配当金です。

ベクトン・ディッキンソン アンド カンパニー(Becton Dickinson and Company)は、医療用品、装置、実験装置および診断用製品を開発・製造・販売するグローバルな医療技術会社となります(SBI証券の同社の事業概要紹介から)。

48年連続増配銘柄の配当王間近の企業でもあります。

近年は企業買収に力を入れており、一気に売上高を伸ばしている企業です。

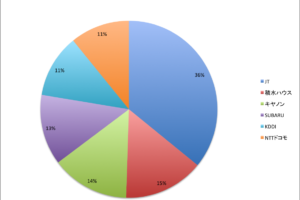

地域別の売上高はアメリカ国内が58%、海外が42%となり、先進国と新興市場という区分で見ると、先進国での売上が85%、新興国での売上が15%(うち7%は中国)となります。

売上規模は約160億ドル(1兆7000億円)で、医療機器メーカーとしての競合会社は、メドトロニック、アボットなどです。

いずれも超一流企業です。もうパッケージ買いでいいと思います。

医療機器メーカーはメドトロニックとアボットが一時の停滞を脱して株価が上昇しており手が出なかったのですが、ベクトン・ディッキンソンが2020年度第1四半期の決算発表で通期ガイダンスを下方修正したことから株価が直近高値から10%以上下落する結果となり、これを好機と見ました。

そういえばこの前ユニリーバがインド事業の低迷で売上予想を下方修正するリリースを出して一気に株価が10%下落しましたが、もう何事もなかったかのように株価は元に戻っています。

ベクトン・ディッキンソンは、2020年通期の売上高予想を従来の2.5%〜3.5%UPから1.5%〜2.5%UPへと引き下げ、EPS(1株あたり利益)も、4%〜5%UPから2%〜3.5%UPへと引き下げました。

要因は、製品のリコール対応です。

2019年に「Alaris infusion system」という医療機器に不具合が発見され、リコールをしています。

その関連コスト(当局であるアメリカFDAへの対応含む)と売上への影響により、業績にネガティブな影響が出ています。

優良企業が一時的に問題を抱え株価が下落しても、長期的に見れば影響は限定され、結局は一時的な売り材料にしかならず強固な本業の儲けはさらに成長していくとみます。

2020年度第1四半期の内容は、売上高は2.5%up(為替一定ベース)、調整後のEPSは0.4%downという結果でした。

ベクトン・ディッキンソンは、事業セクターが3つあります。

ライフサイエンス(Life Sciences)、メディカル(Medical)、インターベンショナル(Interventional)です。

今回の決算では、為替一定ベースだと、メディカル部門の売上は20億ドルで1.1%down、ライフサイエンス部門の売上は11億ドルで7.4%up、インターベンショナル部門の売上は10億ドルで5%upという結果でした。

メディカル部門の売上低迷の理由は、中国事業の影響と、リコールで揺れるAlaris pumps製品の影響です。

医療機器メーカーは事業特性から不況耐性が強く、利益が安定しておりかつ今後の成長も期待できるので、市場からの期待が高くプレミアムがついた価格で取引されています。

PER20まで待って買おうと思っているとおそらくずっと買えません。

高いPERを維持したまま株価は上がっていくタイプです。

現在の株価は約$253で、配当利回りは1.25%、予想PERは27です(SBI証券のデータより)。