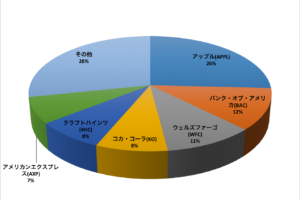

僕は資産の大半を株式投資にあてており、中でもアメリカ株への比率が1番大きいです。

安定した配当金を得る目的も投資の大きな目的ですので、高配当株や、毎年途切れることなく配当金を増額してくれるいわゆる連続増配株にも投資をしています。

アメリカ株だとコカ・コーラ、P&G、アルトリア、AT&Tといった銘柄になり、日本株だと連続増配の年数はアメリカ株に比べると劣りますが、JT、積水ハウス、KDDI、ドコモがこれに該当します。

配当金を投資のKPIとして投資をすると、連続増配株への投資は理にかなっており、いちいち株価の上下に一喜一憂して心が乱されることも減るので、精神安定的にも優れた投資方法だと感じます。

メインの投資先が中国株だった時代には常にトイレで株価を確認して、株価が上がればヒャッハーし、株価が下がっていればブルーでした。

配当金が目的だと、ある意味株価が下がろうがちゃんと予定通り配当金を出してくれればいいわけですし、何十年にもわたって増配を繰り返して時の試練に打ち勝ってきた企業は、今後低迷することがあってもそれを乗り越えていく蓋然性が経験則上高いといえます。

配当金目当てで投資をしていると、企業が配当金額を増額してくれる「増配」が非常に重要なファクターになります。

例えば毎年7%増配してくれると、10年後には配当金は元の金額の2倍になります。

ここで株主である資本家と資本家に搾取される労働者の違いとしてよく言われるのが、配当金の増配率のほうが労働者の給与所得の昇給率よりずっと高いという現実です。

例えば、NTTドコモは10%の増配をしました。しかしながら、ドコモの従業員の給料が10%増加したかと言えば、そんかことはあり得ないでしょう。

株主へ還元するお金が10%も増えたいっぽうで、従業員の昇給率は平均すると2%とか3%とか、あるいはほとんど増えていないのかもしれません。

会社が稼いだ利益は、従業員よりも株主に優先して還元されます。それが現実です。

増配率10%と昇給率3%では、10%の側に着いたほうがよいに決まっていますので、早く資本家の立場になって利益を享受するべきというのは非常に正論だと思います。

しかしながら、だからといって本業をないがしろにしてよいのかというと、それも違います。

確かに増配率と昇給率という「率」で比較すると、増配に積極的な企業の増配率は通常の日本企業のサラリーマンの昇給率を圧倒するでしょう。

クレジットカード会社最大手のVISAなんか20%の増配とか普通にしますが、会社員の給料が20%も上昇するなんてあり得ない話です。

でも大事なのは、「率」ではなく「絶対額」です。

実際の配当金の増額分と、昇給額との「額」を比較して、どちらの額のほうが大きいのかという視点が大事です。

ポートフォリオ全体の増配率が15%あったとして喜んでいても、実際の年間増配額が2万円でしたというレベルだと、もうバイトでもして入金力上げたほうがずっと早いんじゃないかと思います。

僕は現在年間手取り配当金額が約50万円あります。

仮にポートフォリオ全体の増配率を10%と設定すると(本当はそんなないです)、追加投資なしだと年間で増額する配当金は5万円となります。

いっぽうで、僕の今年の本業の給料の昇給は約3%でした。大企業の従業員の平均昇給率と同じです。

3%なんてしょぼいと思うでしょうが、これを実際に昇給した額でみると、配当金の増額分よりも昇給分の金額のが大きいし、家計のフリーキャッシュフローの増加への貢献度は大きいんです。

つまり今の僕の投資額だと、たとえ昇給率のが増配率より小さくても、昇給による資金の増加のほうが効率よく余裕資金を増やすことができることになります。

配当金狙いの投資をしている人は、効率的な「配当再投資」をして雪だるまを大きくしていきたい願望を持っていると思います。

配当金目的の投資は、高い入金力があったほうが有利です。

もちろん 投資企業の高い増配率の恩恵はそれはそれで受ければよいですが、投資金額がとんでもなく大きいという状況でない大多数の人にとっては、配当金の増配額ではなく本業の昇給額のほうがずっと入金力UPの原動力になるはずです。

増配率のが昇給率よりずっと大きいから仕事するのばからしいからおれは株主としてだけ頑張ると白けた思考になるよりは、本業の仕事をばかにせずに頑張って働いて給料をあげたり、それが無理なら転職して給料をあげるという方向に持っていくほうが、配当金の増配を待つよりもずっと効果的だし、現実的にはずっと雪だるまの芯が大きくなるスピードは速くなるということです。