僕のポートフォリオがもたらしてくれる配当金のウェイトは、MO,JT,PM,BTIのたばこ株カルテットが上位4位を独占しています。

ウェイトが5位なのが、エネルギー株の高配当株であるBPです。

僕は高配当株が好きですが、高配当なだけではなくて、ポートフォリオ全体の配当金の増配率を5%は維持したいと思っています。

そのため、配当金のウェイトが高い銘柄の増配率が上振れすると非常に嬉しく、MOの今年20%超の増配は期待値を超える増配でした。

BPは、メキシコ湾での石油流出事故を起こして以来減配し、僕が2014年に投資してからも全く増配はありません。今後の増配も全く期待していない銘柄で、むしろ近年の石油株の不振にもかかわらず減配しない根性を見事なものだと思っていました。

先日、何か増配した銘柄はないかなと持ち株の会社のプレスリリースを徘徊していたのですが、BPのプレスリリースのページを見ると、何と増配していたことを見つけました。予定外の驚きで思わず心で小躍りしました。

持ち株の中の増配銘柄を見つけては予定受け取り配当金をまとめたエクセルの配当金を上方修正するのが地味に心地よい愉しみです。

2018年の第2四半期が好決算だったようです。

BPのグループ最高責任者なる人の言葉に以下のようなものがありました。

we are increasing our dividend for the first time in almost four years. This reflects not just our commitment to growing distributions to shareholders but our confidence in the future.

私たちはほぼ4年ぶりに配当を増配します。これは、株主に対する配当成長へのコミットメントであり、また私たちの将来への自信の表れでもあります。

なんとも頼もしい言葉です。2014年の第3四半期以来4年ぶりの増配ということです。

2.5%と地味な増配ですが、今後の増配にも期待が持てる増配です。

決算の概要なのですが、アメリカの会社でなくイギリスの会社だからか、またBP固有の事情なのか、見たことない決算会計用語があり読むのがとてもストレスフルで解読できないものもありました。経理部に異動して修行したいです。

「Underlying replacement cost profit」という見たことのない文言を使用しているのですが、SBI証券のサイトを見ると「基調純利益(一過性の費用などを除いた利益)」と訳していましたので、拝借します。

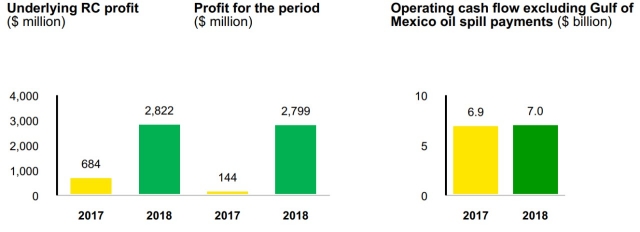

この基調純利益が28億ドルであり、前年同期の6.8億ドルから4倍に上昇しています。また、2018年第1四半期の25.9億ドルからも増加しています。

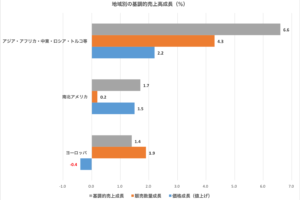

原因としては、原油価格の上昇による原油生産部門(いわゆる上流部門)の大幅増益ということです。

(出典:BP HP)

イギリス最大の電気自動車充電ステーションを展開するチャージマスター(Chargemaster)を買収

BPは、低炭素エネルギーへの投資を加速しています。電気自動車の充電網でイギリス最大手のチャージマスターの買収を発表しました。

チャージマスターは、下の写真のようなEVの充電ポイントを英国で6500か所展開しています。

電気自動車が主流になると石油の需要が落ちるといいますが、仮に電気自動車が主流の時代になっても結局そのエネルギーを供給するのは石油メジャーだったということになれば、株主としては安心できます。

コメントを残す