世界最大の軍事企業であるロッキード・マーチン(Lockheed Martin Corporation)の1995年から2018年までの配当金の推移と増配率を調べてみました。

ロッキード・マーチンは世界最強の軍事大国アメリカの軍事力の要となる企業です。

日本の同社との関係も深いです。

イージスシステムはロッキード・マーチン社のものを使用していますし、採用する主力戦闘機はこの企業が開発したものが多く、今話題のミサイル防衛システムもこの企業の力がないと成り立ちません。

直近では2018年9月27日に1株あたり配当金を$2.00から$2.20に10%増配しています。

ロッキード・マーチンは16年連続増配銘柄となります。

株主としては配当金をもらえたり増配してくれるのは嬉しいですが、お金が余っているならその分すべて研究開発費につぎ込んで空中空母やターミネーターT800型を開発するとかUFOみたいな戦闘機を開発するとか、株主に還元しないで自社内で資金を活用したほうが軍事力強化につながりアメリカという国の全体最適につながるように思いますが、株主還元に厚い企業です。

【LMT】配当金と増配率の推移

ロッキー・マーチンの1995年から2018年までの1株あたり配当金額の推移と増配率の推移の数字データです。

配当金の数字は同社HPから引用しています。なおロッキードマーチンは過去に株式分割を実施していますが、それも調整済みの数字です。

| 西暦 | 1株当たり配当金 | 増配率 |

| 1995 | 0.525 | NA |

| 1996 | 0.8 | 52.4% |

| 1997 | 0.8 | 0.0% |

| 1998 | 0.82 | 2.5% |

| 1999 | 0.88 | 7.3% |

| 2000 | 0.44 | -50.0% |

| 2001 | 0.44 | 0.0% |

| 2002 | 0.44 | 0.0% |

| 2003 | 0.58 | 31.8% |

| 2004 | 0.91 | 56.9% |

| 2005 | 1.05 | 15.4% |

| 2006 | 1.25 | 19.0% |

| 2007 | 1.47 | 17.6% |

| 2008 | 1.83 | 24.5% |

| 2009 | 2.34 | 27.9% |

| 2010 | 2.64 | 12.8% |

| 2011 | 3.25 | 23.1% |

| 2012 | 4.15 | 27.7% |

| 2013 | 4.78 | 15.2% |

| 2014 | 5.49 | 14.9% |

| 2015 | 6.15 | 12.0% |

| 2016 | 6.77 | 10.1% |

| 2017 | 7.46 | 10.2% |

| 2018 | 8.2 | 9.9% |

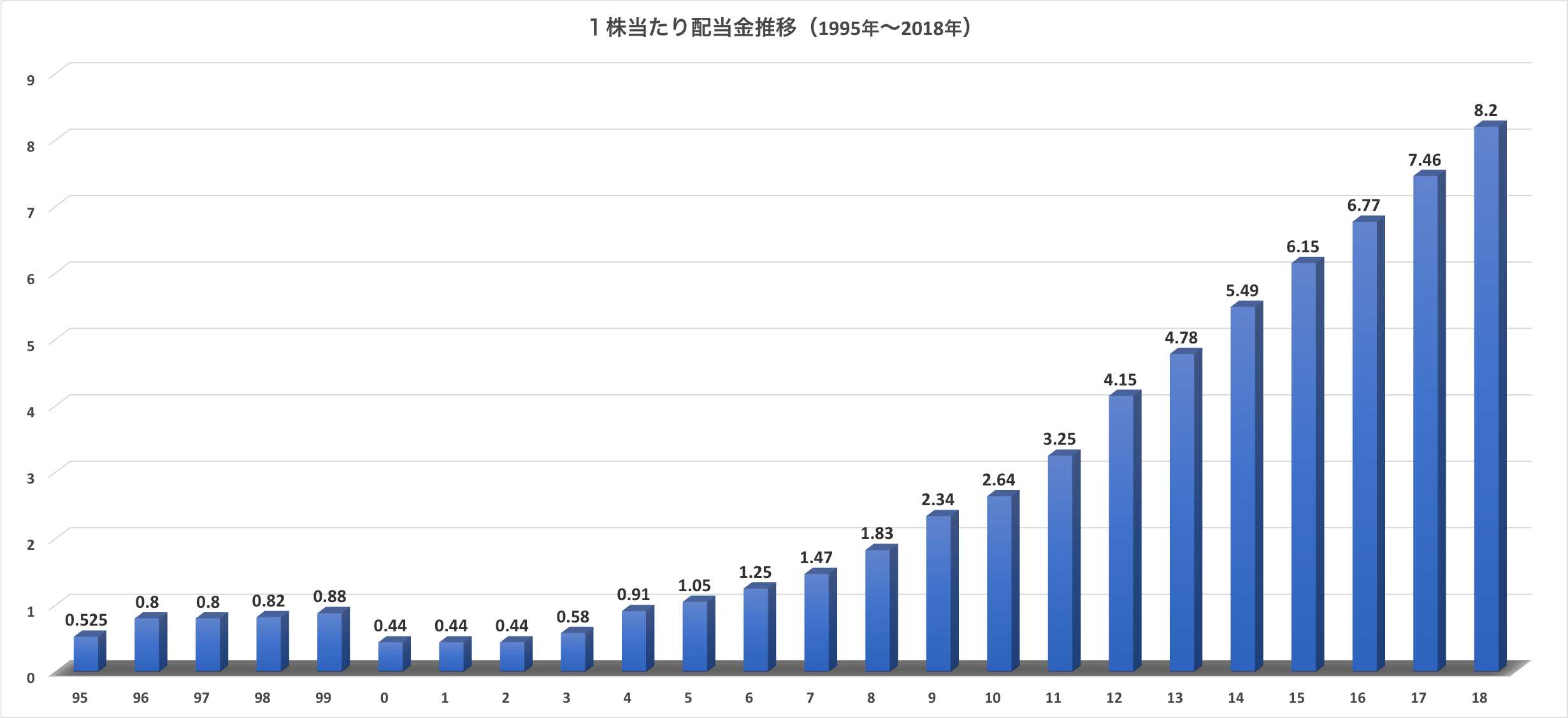

【LMT】配当金額の推移(1995年〜2018年)

1995年~2018年の24年間の配当金額の推移のグラフです。

総じてみれば美しい右肩あがりです。

1995年の配当金0.525ドルは、2018年には8.2ドルと15.6倍となっています。

2009年〜2018年の直近10年では配当金が2.34ドルから8.2ドルと3.5倍となっています。

部分的にみれば、2000年に配当金が半額に減額されました。翌年の2001年と2002年は配当金の増配はなく、低迷期間です。

2003年からは配当金額の増額が続いています。

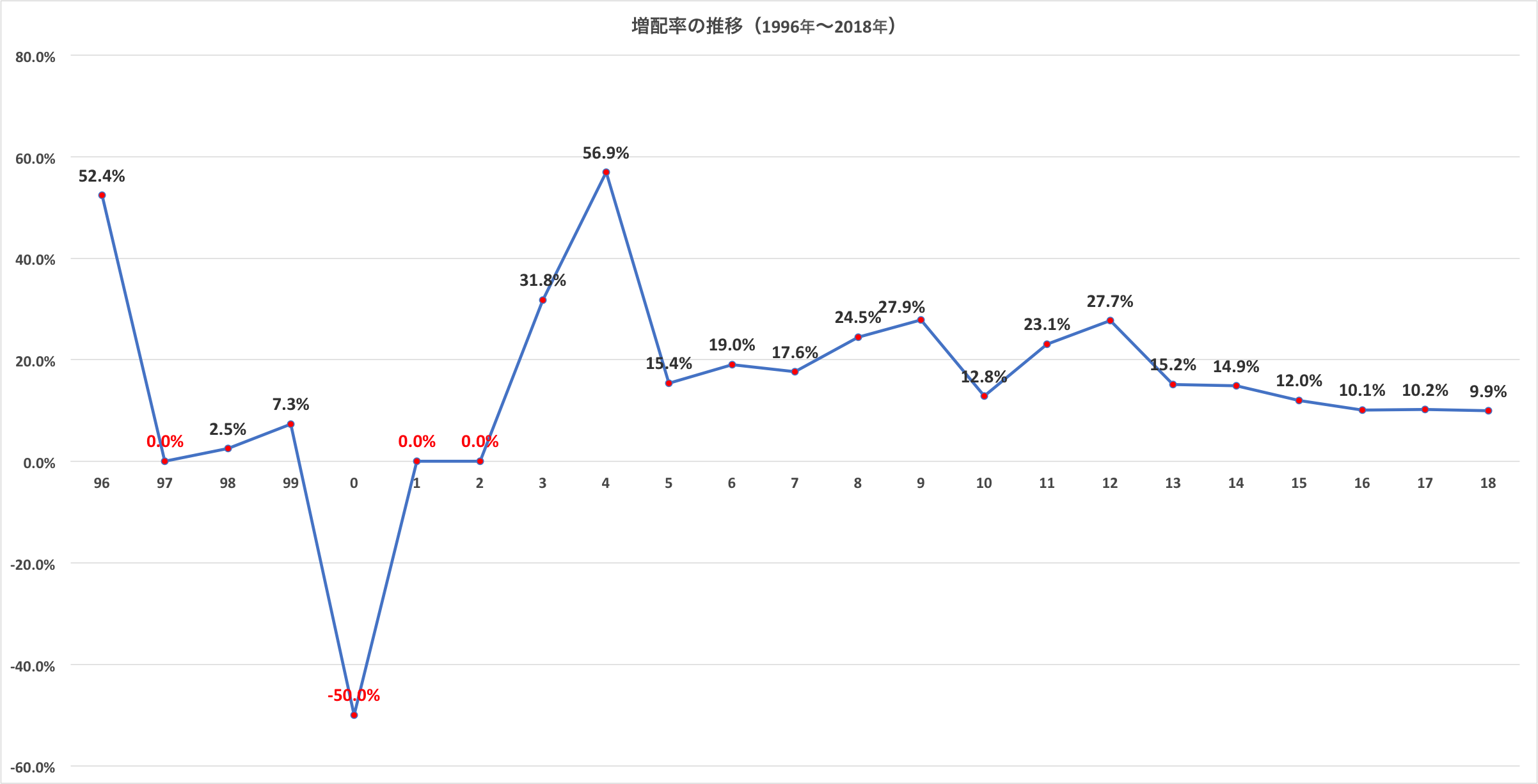

【LMT】増配率の推移(1996年〜2018年)

1996年~2018年の23年間の増配率の推移のグラフです。

過去23年間の増配率の平均は14.8%となります。

2009年〜2018年の直近10年間の増配率の平均値は16.4%と、素晴らしい数字です。

ただ直近の5年間でいうと、増配率はギリギリ10%を維持するという水準まで低下してきています。

50%減配の歴史

1995年から2018年の24年間で、減配は1回(2000年)、配当金を増配せず前年の金額を維持したのは3回(1997年、2001年、2002年)あります。

2000年には50%減配という痛恨の一撃を株主にくらわしています。

1997年から2002年の6年間が特にパフォーマンスがよくありません。

この6年間は、配当維持⇒2.5%増配⇒7.3%増配⇒50%減配⇒配当維持⇒配当維持という流れです。

2000年の50%減配は業績悪化によるものです。

2003年から急激に増配率が上昇しますが、時期的にイラク戦争による業績拡大効果があったのだろうなと思われます。

リーマンショック時は株価自体は当時の直近高値から約50%暴落していましたが、増配率の推移だけ見ると、2008年は24.5%増配、2009年は27.9%の増配をしており、数字だけ見るとディフェンス力抜群です。

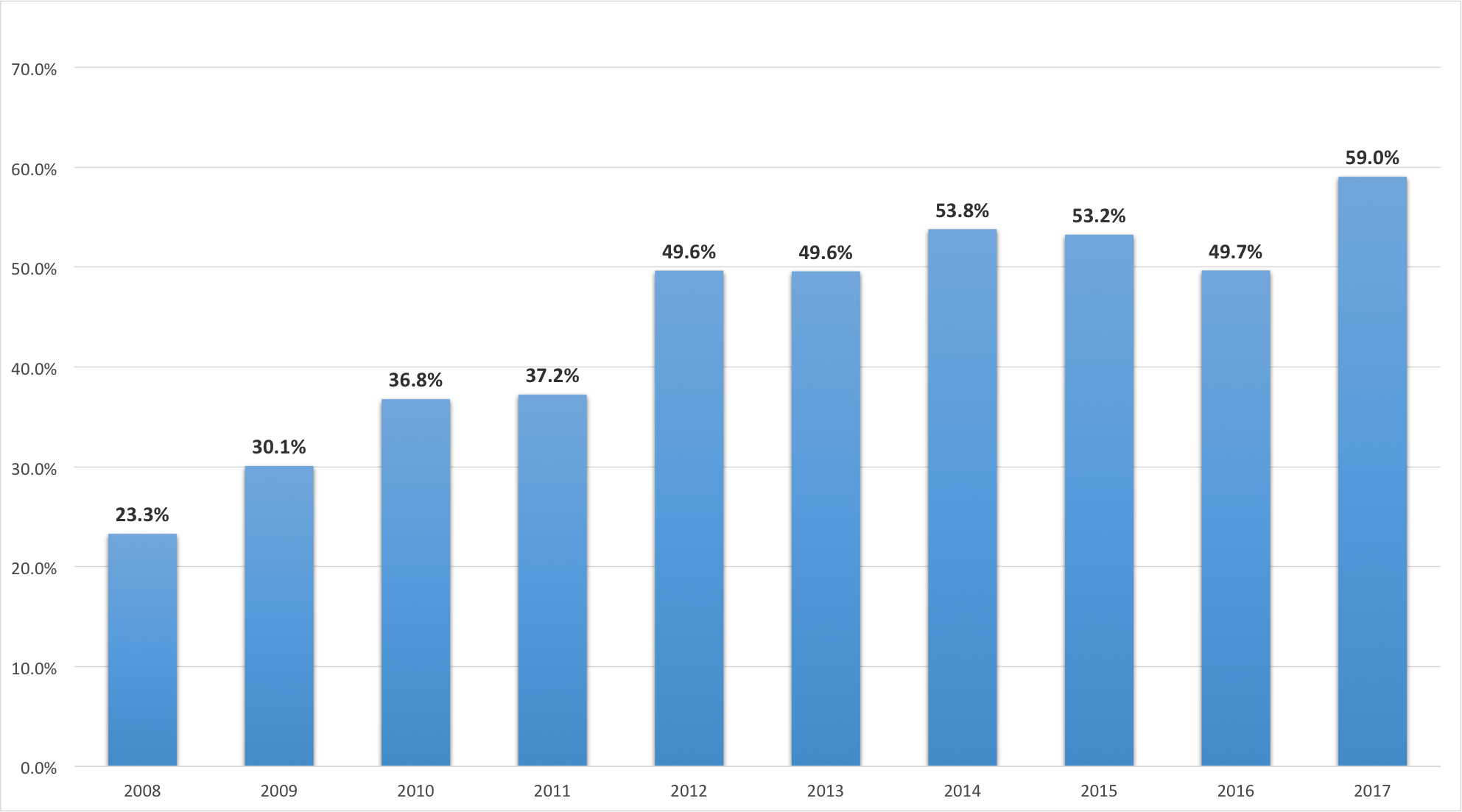

【LMT】配当性向の推移(2008年〜2017年)

2008年から2017年の10年間の配当性向の推移です。数字はMorningstarのHPから引用しています。

過去10年の平均配当性向は44.2%です。

年々右上がりの状況となっており、2017年は59%と6割に迫る水準になっています。

まだ余裕があるいえばありますが、業績が拡大しないと安定した二桁増配は厳しくなってくる水準ではあります。

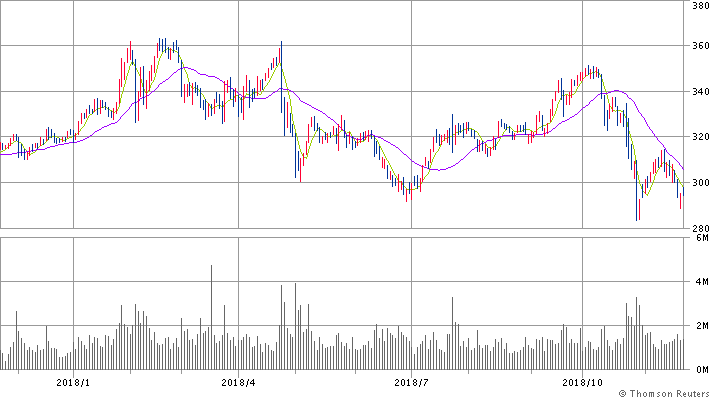

現在のバリュエーション

2018年11月22日現在のロッキード・マーチンの株価等の数字です。

- 株価:294ドル

- 予想PER:16.7

- 配当利回り:2.99%

(数字はSBI証券HPより)

続いて1年チャートです。

(出典:SBI証券HP)

直近1年では最安値に近い水準で、年初来でマイナスのパフォーマンスになっています。

今年の高値からは20%ほど株価が下落しています。

ここ数年間軍事関連株は右肩あがりの素晴らしいパフォーマンスだったので、株価が下落し配当利回りが3%になったことでお値打ち感が出てきたかなと触手を伸ばしたいところですが、それまでずっと右肩あがりだったクラフト・ハインツとゼネラル・ミルズの株価が下がり始め配当利回り3%に達してすぐ飛びついてその後ひたすら株価が暴落して爆損を抱えることになるという失敗をやらかしていますので、なかなかどうして飛びつく勇気が出ません。

関連記事

【HRL】配当王銘柄ホーメルフーズが53年連続増配となる12%の増配を発表!~1990年から2019年(予定)の30年間の配当金額と増配率の推移

【BTI】ブリティッシュ・アメリカン・タバコの2009年から2018年までの配当金と増配率の推移

【RDS.B】高配当銘柄ロイヤル・ダッチ・シェルの配当政策と過去13年間(2006年から2018年)の配当金と増配率の推移

コメントを残す