日本株は3月26日が3末権利銘柄の権利付き最終日でした。

配当欲しいし、いい具合に日本株が下がったら買おうかなと思っていたのですが、ちょうど権利日前に例によってリスク感応度の高い日本株が急落していた(今となっては急落した理由も覚えていません笑。あ、逆イールド発生による恐怖でした)ので、3月権利銘柄のNTTドコモを100株ほど買い増ししました。

これにより、年間配当金が11,000円(税引き前)ほど増加しました。

僕はアメリカ企業を主力にしていますが、良い企業だと思った会社の株は国籍問わず投資しています。

ドコモやKDDIは、2018年の官房長官の携帯料金値下げ発言によって株価が暴落しました。

ドコモは、携帯料金の値下げ(お客様還元)と成長に向けた投資により、しばらくは減益となることを想定しており、直近の営業利益の最高水準である2017年度の9900億円の水準を回復するのは2023年度であると公表しています。

会社として後5年間は会社の利益成長はしませんよと言っているので、株価の成長によるキャピタルゲインには向かない銘柄だと思います。

配当金の減額はないと思っているので、配当目当てで投資しています。

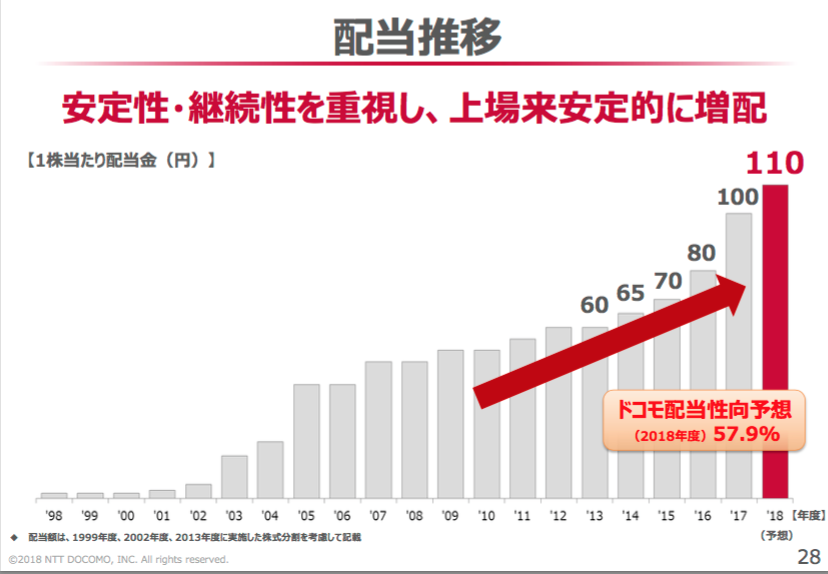

ドコモは、長い連続増配の歴史を持つ会社ではないものの、1998年の上場以来配当金を減配したことのない会社です。

2%とか3%とかせこいインフレ率並の増配を挟んで連続増配の歴史を継続するよりは、配当金を増配しない年があっても、減配しないという方針をとることで、業績の良い年にはしっかりと二桁の増配を挟んでくれた方がインパクトがあって飽きずに良いのかもしれません。

アメリカ株のボーイングなどは意外にも自分が調べた範囲だと過去30年間減配していない銘柄となります。配当金据え置きの年もありますが、増配するときは20%増配するとか、あげるときは大きく上げてくれる銘柄です。

以下、ドコモの上場以来の配当金の推移です。ここ数年の増配率は高いです。直近では10%の増配を実施しています。

2018年度の配当性向は57.9%となります。

(出典:NTTドコモ個人投資家説明資料、以下同じ)

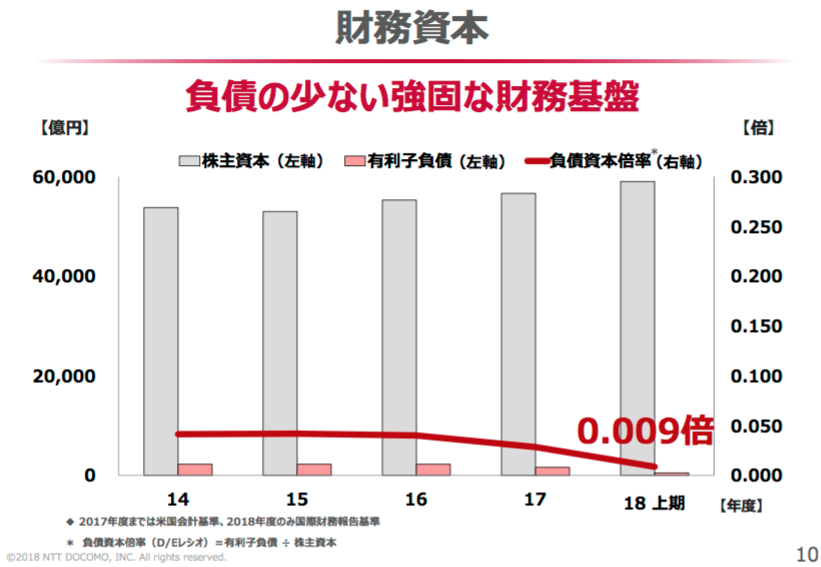

日本の通信会社はドコモ以外にKDDIにも投資しています。同じようにKDDIも急落していたので、どちらに投資してもよかったのですが、ドコモの圧倒的に強固な財務基盤に惹かれて追加投資はドコモにしました。

以下、ドコモの有利子負債の推移です。

ドコモは、有利子負債が約500億円ですが、これは日本の競合他社に比べて圧倒的に少ないです。

日本の携帯会社ではありませんが、アメリカの高配当連続増配銘柄であるAT&T社はいくら借金を抱えているかご存知ですか?

その金額約20兆円ほどとなります。仮に金利が2%かかると、金利だけで年4000億円飛んでいきます。

AT&Tは僕も投資していますが、借金の金額の違いを見ると、ドコモの財務基盤の強さが際立ちます。

携帯電話国内大手のドコモ、KDDI、ソフトバンク各社の各種数字を、東洋経済の出している直近2019年第2集の四季報から引用してまとめてみます。

| NTTドコモ | KDDI | ソフトバンク | |

| 自己資本比率 | 68.7% | 57.4% | 21.7% |

| 有利子負債 | 514億円 | 1兆2,948億円 | 17兆537億円 |

| 現金同等物 | 3,927億円 | 2,008億円 | 3兆3346円 |

| ROE | 13.3% | 15.6% | 23.7% |

| ROA | 9.6% | 8.7% | 3,3% |

国内競合との比較を見ても、ドコモの借金の少なさが表れています。

ソフトバンクの借金の多さはこう見ると図抜けていますね。現金同等物も多いですが、17兆円の有利子負債を抱えています。

ドコモは逆に言えば冒険していないというか、競合他社に比べて成長投資を実施していない資本効率の悪い会社という評価も可能なのかもしれませんが、強固な財務基盤を持ち安定して高配当の配当金をもらえれば自分は満足ですので、いろいろと手を広げて冒険的に投資をしないで、粛々と株主に還元して欲しいと思います。

関連記事

【T】全米NO.1となる20兆円の負債を抱える高配当銘柄AT&Tの憂鬱

国家統制経済により暴落したドコモとKDDIの株価は下げ止まったか?

ドコモの値下げプラン発表で暴落したKDDIの2019年3月期第2四半期決算~モバイル収入減少も非通信領域の事業が成長し堅調な増収増益決算

通信株の暴落を引き起こしたNTTドコモの2018年第2四半期決算〜継続的な増配と6000億円の自社株買いを発表